Ewentualne straty rekompensuje ulga dla klasy średniej dla osób zarabiających od 5 tys. 701 zł do 11 tys. 141 zł brutto. Polski Ład skierowany jest nie tylko do osób aktywnych zawodowo. Ponad 8 mln emerytów i rencistów otrzyma wyższe świadczenia dzięki rozwiązaniom Polskiego Ładu. 94 proc. emerytów i 98 proc. rencistów zyska na zmianach podatkowych.

Tyle zyskasz na Polskim Ładzie

i

i

Odpowiedzi na najczęściej zadawane przez pracowników pytania dotyczące Polskiego Ładu

i

Komu przysługuje ulga dla klasy średniej?

Ulga dla klasy średniej została wprowadzona z myślą o osobach zatrudnionych na podstawie umowy o pracę i osiągających określone zarobki, dla których wejście w życie nowych przepisów podatkowych byłoby jednoznaczne ze stratami finansowymi. Należy jednak pamiętać, że dochody muszą być opodatkowane według skali podatkowej (czyli wzoru, na podstawie którego określa się wysokość podatku, jaki zapłaci podatnik od dochodu uzyskanego w jednym roku podatkowym). Przepisy podatkowe obowiązujące od stycznia 2022 r. powodują, że każdy podatnik osiągający miesięczne przychody w kwocie od 5701zł brutto do 11141zł brutto, co w przeliczeniu na rok daje od 68412zł do 133692zł, zostanie automatycznie objęty ulgą dla klasy średniej.

Z preferencji dla klasy średniej już dziś korzystają pracownicy i przedsiębiorcy. Teraz stanie się ona dostępna dla jeszcze szerszego grona podatników – m.in. emerytów i rencistów, osób na umowach zlecenia, osób otrzymujących opodatkowane świadczenia ZUS oraz, w szerszym zakresie niż dotąd, nauczycieli akademickich.

Korzystanie z preferencji będzie również możliwe gdy otrzymujemy dochód z różnych umów np. umowy o pracę i umowy zlecenia.

Jak PIT-2 wpływa na twoją pensje?

PIT-2 to oświadczenie pracownika, które upoważnia pracodawcę do pomniejszenia zaliczki za dany miesiąc o kwotę zmniejszającą podatek. PIT-2 zwykle składa się raz, zaraz po podjęciu pracy u danego pracodawcy lub na początku roku. W tym roku możliwe jest złożenie go w dowolnym momencie.

Co oznacza podniesienie kwoty wolnej od podatku do 30 tys. zł dla pracownika lub emeryta?

Polski Ład to wzrost kwoty wolnej do 30 tys. zł i progu podatkowego do 120 tys. zł, sprawiedliwy system podatkowy, korzyści dla rodzin i emerytów. W praktyce oznacza to niższe podatki oraz zwolnienie wielu emerytów z podatku dochodowego. Dzięki podniesieniu kwoty wolnej od podatku do 30 tys. zł od tego roku wszystkie emerytury i renty zostaną zwolnione z podatku dochodowego do kwoty 2500 zł brutto miesięcznie.

Co w sytuacji gdy przy rozliczeniu wspólnym małżonków 1 osoba spełnia warunki, by skorzystać z ulgi dla klasy średniej, a druga ich nie spełnia? Czy ulga ta przepada?

Jeżeli małżonkowie złożą wniosek o łączne opodatkowanie dochodów (w konsekwencji wspólne zeznanie), z ulgi dla klasy średniej może skorzystać każdy małżonek pod warunkiem, że połowa rocznych, łącznych przychodów z pracy na etacie obojga małżonków, mieści się w przedziale przychodów od 68 412 zł do 133 692 zł lub ten małżonek (również każdy z nich), którego przychody mieszczą się we wskazanym przedziale.

Czy przysługuje ulga dla klasy średniej, gdy pracownik z tytułu etatu ma do niej prawo, ale dorabia też w ramach umowy - zlecenia?

Ulga przysługuje niezależnie od przychodów uzyskiwanych z innych źródeł o ile oczywiście przychody mieszczą się w wymaganym przedziale.

Ulga dla klasy średniej przysługuje podatnikom, którzy osiągają przychody z pracy na etacie, czyli ze stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy lub dochody z pozarolniczej działalności gospodarczej opodatkowanej według skali podatkowej w łącznej wysokości od 68 412 zł do 133 692 zł rocznie.

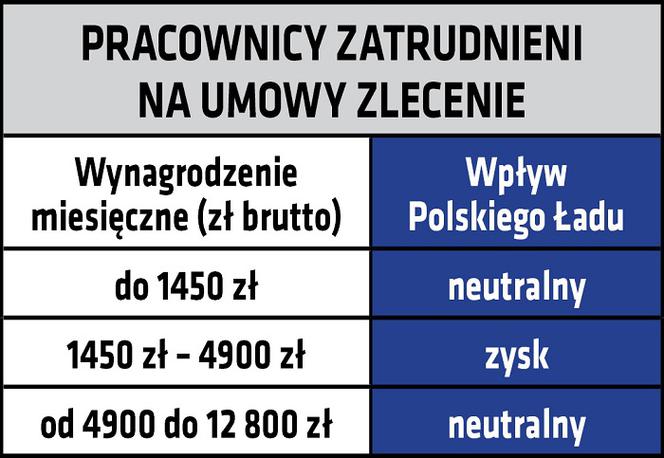

Dla 96 proc. osób, których głównym źródłem przychodu jest „działalność wykonywana osobiście” Polski Ład jest neutralny lub korzystny w skali roku. W przypadku umowy zlecenia kwota wolna od podatku nie jest uwzględniana przy wypłacie wynagrodzenia, a dopiero na koniec roku, przy rozliczeniu PIT.

Stąd zleceniobiorcy mogli otrzymać niższą wypłatę wynagrodzenia w styczniu 2022 r. Rozporządzenie Ministra Finansów z 7 stycznia 2022 r. to koryguje. Przedłuża ono termin poboru zaliczek na podatek dochodowy.

Na czym polega ulga dla pracujących seniorów i czy trzeba składać wniosek o jej zastosowanie?

Prawo do ulgi przysługuje podatnikowi, który nie otrzymuje świadczenia emerytalnego, mimo osiągnięcia wieku emerytalnego i nabycia prawa do niego. Nie trzeba składać wniosków. Pracujący seniorzy, którzy czasowo zrezygnują z pobierania emerytury, są zwolnieni z PIT do ok. 85,5 tys. zł. Dodatkowo Ci, którzy rozliczą się na skali podatkowej, korzystają też z kwoty wolnej od podatku w wysokości 30 tys. zł.

Czy pracodawca może zmusić pracownika do rezygnacji z ulgi dla klasy średniej?

Ulga jest stosowana z mocy prawa, czyli automatycznie. Podatnik nie musi składać żadnego oświadczenia (ani płatnikowi, ani urzędowi skarbowemu). Zdaniem niektórych podatników rezygnacja z ulgi może przynieść korzyści także w przypadku, gdy pracownik otrzymuje np. premie i nagrody, które spowodują przekroczenie progu zarobków uprawniających do skorzystania z ulgi, a tym samym konieczność jej zwrotu. Dla każdego roku podatkowego należy złożyć wniosek, najpóźniej dzień przed wpłynięciem na konto pierwszego w roku wynagrodzenia. O złożeniu rezygnacji z ulgi decyduje pracownik. Nie może zostać do tego zmuszony przez pracodawcę.

Czy można skorzystać z ulgi dla klasy średniej przy wspólnym rozliczeniu małżonków? Na jakich zasadach?

Z ulgi dla klasy średniej można skorzystać we wspólnym rozliczeniu z małżonkiem. Jest to możliwe jeśli małżonkowie składają wspólne zeznanie podatkowe (wniosek o łączne opodatkowanie dochodów). W takiej sytuacji ulga przysługuje jeśli połowa rocznych, łącznych przychodów z pracy na etacie obojga małżonków mieści się we wspomnianym przedziale przychodów, czyli od 68 412 zł do 133 692 zł. W innej sytuacji z ulgi może także skorzystać małżonek, którego przychody mieszczą się we wskazanym przedziale.

Czy w Polskim Ładzie są preferencje dla osób, które zdecydują się wrócić do Polski z zagranicy? Jeśli tak to jakie?

Aby skorzystać z ulgi na powrót, należy mieszkać za granicą przez co najmniej 3 lata przed powrotem do Polski. Przez cztery lata od powrotu do kraju, takie osoby mogą nie płacić PIT. Powracający do domu Polacy mogą liczyć na zwolnienie z PIT ze stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy, z umów zlecenia zawartych z firmą oraz z działalności gospodarczej opodatkowanej według skali podatkowej, 19% podatkiem liniowym, stawką 5% (tzw. ulga IP Box) oraz ryczałtem od przychodów ewidencjonowanych osiągniętych w czterech następujących po sobie latach. Ulgę można stosować od początku roku w którym podatnik wrócił do Polski lub od początku kolejnego roku. Jeżeli uzyskuje się przychody z pracy na etacie lub z umowy zlecenia zawartej z firmą, aby pracodawca czy zleceniodawca mógł stosować ulgę, należy złożyć stosowne oświadczenie. Roczny limit wolnych od podatku przychodów wynosi 85 528 zł i jest wspólny dla przychodów zwolnionych również w ramach ulgi dla młodych, ulgi dla seniora oraz ulgi dla rodzin 4+.

Czy emeryt, który nie płaci podatku może skorzystać z ulgi rehabilitacyjnej i na leki?

Ulga rehabilitacyjna pozwala osobom niepełnosprawnym oraz osobom mającym na utrzymaniu osoby niepełnosprawne odzyskanie części poniesionych kosztów po złożeniu rocznej deklaracji PIT. W ramach ulgi rehabilitacyjnej przysługuje m.in. ulga na leki. W przypadku emerytów, których świadczenia nie przekraczają progu kwoty wolnej od podatku skorzystanie z ulgi jest nie możliwe, ponieważ tych emerytów nie obciąża podatek dochodowy. Mówiąc inaczej – nie mają od czego odliczyć ulgi rehabilitacyjnej.

Partnerami materiału są Ministerstwo Finansów i Krajowa Administracja Skarbowa